-

摩根士丹利

摩根士丹利

【IPO】企业学习平台云学堂赴美上市,向SEC提交纳斯达克上市招股书,代码"YXT",附录招股说明书下载

2024年7月12日,江苏云学堂网络科技有限公司正式向美国证券交易委员会提交了F-1招股说明书(点击这里可以下载),计划以股票代码“YXT”在纳斯达克挂牌上市。云学堂成立于2011年,提供创新的SaaS数字化企业学习解决方案,拥有超过8200门课程,服务2434个订阅客户。根据招股书,2022年和2023年,云学堂的营收分别为人民币4.31亿元和4.24亿元。今年第一季度,云学堂的营收为人民币0.83亿元,2023年同期为人民币1.22亿元。

云学堂计划通过此次IPO募集资金,主要用于研发、营销、战略收购和一般公司用途。尽管面临与中欧国际工商学院的法律纠纷,云学堂仍对未来发展充满信心,致力于巩固其在数字化企业学习领域的领先地位。主要投资者包括腾讯和红杉中国等知名机构。云学堂通过此次IPO,希望进一步增强其市场竞争力和品牌影响力,助力企业客户实现数字化转型和持续成长。

【IPO】企业学习平台云学堂赴美上市,向SEC提交纳斯达克上市招股书,代码"YXT"

2024年7月12日,江苏云学堂网络科技有限公司(以下简称“云学堂”)正式向美国证券交易委员会(SEC)提交了F-1招股说明书,计划以股票代码“YXT”在纳斯达克证券交易所挂牌上市。这一举措标志着云学堂在国际资本市场迈出了重要一步,展示了其作为中国数字化企业学习解决方案领军者的强大实力和发展潜力。

长期筹备与投行阵容

早在2021年7月,云学堂就已向SEC秘交上市文件。在这三年多的IPO筹备过程中,摩根士丹利、摩根大通、中金公司、德意志银行等头部投行均曾在不同时期为云学堂安排IPO事宜。直至递交F-1文件,云学堂的承销商阵容变成了EF Hutton LLC、老虎证券以及招银国际。今年2月6日,中国证监会国际合作司已披露了关于云学堂境外发行上市备案通知书。根据备案通知书,云学堂拟发行不超过17,020,000股普通股。

创新业务模式

云学堂成立于2011年,创新性地推出了软件与内容相结合的SaaS模式,以有效协助客户进行企业学习的数字化转型。具体来说,云学堂通过其软件帮助客户高效地大规模部署基于云的学习平台。同时,云学堂还提供涵盖客户整个企业学习过程的内容,这种内容亦带来了额外的盈利机会,并鼓励订阅续订和追加销售。

截至2024年3月31日,云学堂提供了超过8,200门课程,覆盖约20个行业,总学习时间超过20,500小时,其中包括超过6,800小时的专有课程。这些丰富的课程资源和专业的内容服务,帮助云学堂在市场上建立了良好的声誉,吸引了大量高质量的客户。

高质量客户群体

根据弗若斯特沙利文的报告,云学堂是中国最大的数字化企业学习解决方案提供商,按2023年总营收、订阅收入和订阅客户数量而言。截至2022年12月31日和2023年12月31日,云学堂的订阅客户数量分别为3439家和3230家;同期,云学堂订阅客户的净收入留存率分别为118.1%和101.4%。

截至2024年3月31日,云学堂拥有覆盖大约20个行业的2,434个订阅客户(自今年1月15日起,CEIBS PG不再被纳入财务报表),涵盖财富500强企业中的超180家,其中包括多个大型和高增长行业的领先企业,如新能源汽车、医疗保健和餐饮行业前20名企业中的10余家企业。截至2024年3月31日,云学堂订阅客户的净收入留存率为106.1%。

财务表现与市场定位

云学堂在招股书中详细披露了其财务表现。2022年和2023年,云学堂的营收分别为人民币4.31亿元和4.24亿元。今年第一季度,云学堂的营收为人民币0.83亿元,2023年同期为人民币1.22亿元。2022年和2023年,云学堂的净亏损分别为人民币6.40亿元和2.30亿元,同比收窄64%。今年第一季度,云学堂扭亏为盈,净利润为人民币0.35亿元,2023年同期则净亏损为人民币0.65亿元。

毛利率方面,云学堂在2022年、2023年和2024年第一季度的毛利率分别为54.0%、54.1%和62.6%。云学堂表示,随着规模经济的实现和运营效率的提高,公司整体毛利率将在长期内逐步提升。

法律纠纷及影响

在招股书中,云学堂详细披露了与中欧国际工商学院(CEIBS)的法律纠纷。2020年6月,云学堂通过收购Digital B-School China Limited和CEIBS Management Limited的全部股权,获得了CEIBS PG的控制权。然而,CEIBS公开声明云学堂侵犯了其知识产权,并在2021年1月向香港高等法院提交了破产清算申请。2024年1月15日,香港国际仲裁中心发布了部分最终裁决,宣判云学堂获得的21%股权转让在转让时无效,并且云学堂任命的董事无效。由于香港法院普遍支持仲裁裁决,云学堂自2024年1月15日起失去了对CEIBS PG的控制权,并将其从综合财务报表中剔除。

主要投资者及股东结构

成立至今,云学堂已获得朗玛峰创投、SIG海纳亚洲、云锋基金、大钲资本、腾讯、经纬创投、红杉中国、弘卓资本等知名机构的投资。IPO前,云学堂创始人兼董事长卢小燕直接持有云学堂16.9%的股份,联合创始人兼CEO祖腾及联合创始人丁捷分别直接持有云学堂2.4%及1.6%的股份。

此外,大钲资本持有云学堂20.1%的股份,为最大机构投资方;云锋基金、腾讯、SIG海纳亚洲、经纬创投和朗玛峰创投则分别持有15.1%、13.2%、7.1%、5.6%和5.3%的股份,亦为主要机构投资方。

募集资金用途

云学堂在招股书中表示,IPO募集所得资金净额的约40%将用于研发和技术投入,以增强和扩展产品解决方案;约20%将用于营销和品牌推广;约20%将用于能够补充现有业务的战略投资和收购;以及约20%将用于其他一般公司用途。

前景展望

尽管面临挑战,云学堂对未来的发展依然充满信心。公司将继续专注于客户的成功,通过提供高质量的数字化学习解决方案,帮助企业提升员工的学习效率和工作表现。云学堂相信,随着规模经济的实现和运营效率的提高,公司整体毛利率将在长期内逐步提升。

在市场竞争方面,云学堂表示,将继续加大技术创新和研发投入,不断提升产品和服务质量,以应对来自国内外同行的激烈竞争。同时,公司还计划通过IPO募集的资金,进一步扩大市场份额,提升品牌影响力。

云学堂此次向SEC提交招股书,计划在纳斯达克上市,不仅是公司发展历程中的重要里程碑,也是其迈向国际化发展的重要一步。通过此次IPO,云学堂希望能够获得更多的资本支持,进一步巩固其在数字化企业学习领域的领先地位。未来,云学堂将继续秉持“客户成功即公司成功”的理念,不断创新,助力企业客户实现数字化转型和持续成长。

随着IPO进程的推进,云学堂的市场表现和发展前景将受到广泛关注。投资者和市场人士也将密切关注公司的后续动态和财务表现。通过不断优化业务结构和提升服务质量,云学堂有望在国际资本市场上赢得更多的认可和支持。

-

摩根士丹利

摩根士丹利

【快评】北森3月20日通过港交所聆讯,即将在香港主板上市,摩根士丹利及中金公司为其联席保荐人!

2023年3月20日,北森控股在香港交易所披露通过聆讯后的招股书(点击可下载)显示,很快将在香港主板上市。此前,该公司已经于2022年1月10日、2022年7月11日和2023年2月20日分别提交了招股书。

北森控股曾于2016年4月5日至2018年4月27日在新三板挂牌,代码为836393,后于2018年4月27日从新三板摘牌。

北森控股成立于2005年,是中国最大的云端人力资源管理(HCM)解决方案提供商,通过其iTalentX平台为企业提供原生SaaS产品即云端HCM解决方案,帮助企业高效地招聘、测评、管理、发展和留用人才。根据灼识咨询的数据,北森控股在2021年的市场份额约为11.6%,在中国数字化HCM市场中排名第三,市场份额为3.4%。北森控股是业内首个也是唯一一家提供全套云端应用的平台,涵盖企业员工全生命周期的HCM需求。公司也是中国唯一一家已构建统一、开放的PaaS平台的云端HCM解决方案提供商。北森控股拥有完全“云原生”的解决方案,所有解决方案均可云访问。

截至2022年9月30日,北森控股的客户群包括各类快速增长的大规模行业中的约4900家企业,涵盖科技、房地产、金融服务以及汽车及制造行业的绝大部分前十企业。此外,截至2022年9月30日,《财富》中国500强中超过70%是公司的客户。

北森控股的收入主要来自HCM解决方案向客户收取的订阅费,以及向客户提供一系列付费专业服务,主要包括实施服务及增值服务。

招股书显示,在上市前的股东架构中,北森控股的主要股东包括王朝晖、纪伟国、员工持股平台Senyan International、经纬、红杉、元生资本、深创投SCGC、软银SVF Bandicoot等。

其中招股书显示,北森控股在上市前的股东架构中: 王朝晖先生,通过Zhaosen持股11.86%; 纪伟国先生,通过Weisen持股11.80%; 王先生最终控制的员工持股平台Senyan International,持股4.49%; 上述股东组成一致行动人,构成单一最大股东集团,合计持股约28.15%。

在过去的2019财年、2020财年、2021财年、2022财年以及截至2022年9月30日前六个月(财政年度截止日期为3月31日),北森控股的营业收入分别为3.82亿元、4.59亿元、5.56亿元、6.80亿元和3.51亿元人民币,相应的净亏损分别为6.90亿元、12.67亿元、9.40亿元、19.09亿元和1.63亿元人民币,相应的经调整净亏损分别为1.67亿元、2.52亿元、1.21亿元、1.64亿元和1.52亿元人民币。

通过港交所聆讯意味着什么?

通过港交所聆讯是指公司在向港交所提交招股书后,经过港交所对公司资质、财务状况、商业模式等方面的审核,认为公司符合上市要求并同意公司在港交所上市。通过聆讯意味着公司已经获得了香港交易所的批准,可以继续进行IPO流程,包括确定发行价格、敲定上市日期等。这对于北森控股来说,是一个重要的里程碑,标志着公司距离在香港主板上市又近了一步。

总之,北京北森控股有限公司通过港交所聆讯,将很快在香港主板上市。北森控股作为中国领先的云端人力资源管理解决方案提供商,拥有强大的市场地位和客户基础。通过港交所聆讯标志着公司距离在香港主板上市又近了一步,有望为公司带来更多的发展机遇和挑战。

北森通过上市聆讯是一个重要的事件,它从多个角度展示了该公司及其在云端人力资源管理(HCM)解决方案领域的发展趋势。

行业成熟度:北森的上市计划表明,云端HCM解决方案行业正逐渐成熟。随着企业越来越重视数字化转型和人力资源管理,北森等公司提供的云端解决方案对于帮助企业提高效率和适应市场变化具有重要价值。

市场认可:北森在中国HCM市场的地位以及其在《财富》中国500强企业中的客户份额显示出市场对其产品和服务的高度认可。上市将有助于进一步提高公司的知名度和市场地位。

资本市场支持:北森成功通过香港证券交易所聆讯,表明资本市场对其发展潜力和业务模式的信心。此次IPO将为公司提供资金,有助于扩大市场份额、加速产品研发和提高服务质量。

强化公司治理:上市意味着北森将面临更严格的监管和信息披露要求,有助于公司完善治理结构,提高透明度,吸引更多投资者关注。

国际化布局:在香港上市将有助于北森提高国际知名度,拓展全球市场。随着全球化进程的推进,人力资源管理的国际化需求日益增长,北森可以借助此次上市机会进一步扩大海外业务。

对中国HR SaaS行业的影响与机会:北森控股成功通过上市聆讯,对于整个中国HR SaaS行业来说,无疑是一个激励信号。这一事件将提高行业的知名度和关注度,有助于推动更多企业关注并采用HR SaaS解决方案。随着北森等行业领军企业的成功上市,可能会激发其他HR SaaS公司寻求资本市场的支持,进一步推动行业的发展和创新。

此外,北森的上市成功也将有助于提高整个行业的标准和竞争水平。在竞争加剧的环境中,HR SaaS企业需要不断优化产品和服务,以满足市场需求。这将有利于推动整个行业的技术进步和服务质量提升,从而为客户创造更大价值。

综上所述,北森通过上市聆讯对中国HR SaaS行业产生了积极影响。这一事件不仅提高了行业的关注度和知名度,还为整个行业带来了更多的发展机遇。随着行业竞争的加剧,我们有理由相信,中国HR SaaS行业将在未来取得更加显著的成就。

时间线:

3月20日 通过港交所聆讯!

2023年2月20日更新提交港交所的招股说明书

招股书数据显示,显示截至2020年3月31日、2021年3月31日和2022年3月31日止财年,北森营收分别为4.59亿元、5.56亿元和6.80亿元;截至2022年9月30日止6个月的收入为人民币3.51亿元,主要受到该公司云端HCM解决方案的订阅收入增加所推动。

2022年7月11日,北森再次更新了招股说明书,显示截至2020年3月31日、2021年3月31日和2022年3月31日止财年,北森营收分别为4.59亿元、5.56亿元和6.80亿元;净亏损分别为12.67亿元、9.40亿元与19.08亿元;不计普通股价值与转换价值之间的差额,经调整后的亏损额分别为2.52亿元、1.21亿元与1.64亿元。

北森控股在2022年1月10日、2022年7月11日和2023年2月20日分别提交了招股书。

PS: 最后一次融资的时间是2021年5月11日,北森宣布完成2.6亿美元F轮融资

-

摩根士丹利

摩根士丹利

北森2月20日第三次递表港交所:2022财年半年营收3.51亿人民币(附录最新招股说明书下载)

北森控股有限公司(以下简称“北森”)刚刚又递表港交所主板,摩根士丹利及中金公司为联席保荐人。该公司曾于2022年7月11日和2022年1月10日递表港交所主板,目前该申请已失效。所以北森是第三次递表港交所,招股书显示,北京北森云计算股份有限公司成立于2002年,作为一家HRTech公司,拥有一体化HR SaaS及人才管理平台——iTalentX,为客户提供云端HR软件、人才管理技术和平台的端到端整体解决方案。

本次更新主要是截至2022年9月30日止6个月的收入为人民币3.51亿元,主要受到该公司云端HCM解决方案的订阅收入增加所推动。

招股书数据显示,该公司的收入由截至2020年3月31日止财年的人民币4.59亿元增加至截至2021年3月31日止财年的人民币5.56亿元,并进一步增加至截至2022年3月31日止财年的人民币6.80亿元,截至2022年9月30日止6个月的收入为人民币3.51亿元,主要受到该公司云端HCM解决方案的订阅收入增加所推动。

截至2020年、2021年、2022年3月31日止财年以及截至2022年9月30日止六个月,北森的云端HCM解决方案的订阅收入分别为人民币2.59亿元、人民币3.49亿元、人民币4.64亿元以及人民币2.53亿元,分别占各期间收入总额的约56.6%、62.7%、68.2%及72.2%。收入增加乃由于获取新客户以及现有客户对云端HCM解决方案的订阅有所增加。

在战略上,北森专注于服务大中型企业,该公司的客户群包括各类大规模及快速增长行业中的企业。截至2022年9月30日,该公司的客户群包括各类大规模及快速增长行业中的4900多家企业,涵盖科技、房地产、金融服务以及汽车及制造行业的绝大部分前十企业。

此外,截至2022年9月30日,《财富》中国500强中超过70%是该公司的客户。截至2022年9月30日止过去12个月, 该公司实现了113%的订阅收入留存率,该指标用于衡量云端HCM解决方案现有客户产生的收入随时间的增长情况。

截至2020年、2021年、2022年3月31日止财年以及截至2022年9月30日止六个月,北森的毛利率分别为59.8%、66.4%及58.9%及54.0%。

招股书显示,截至IPO前,北森创始人王朝晖、纪伟国合计持股28.15%,是北森控股的实际控制人。经纬创投持股15.54%、红杉资本持股9.37%、元生资本持股8.27%、深创投持股7.99%、软银持股6%。

最后一次融资的时间是2021年5月11日,北森宣布完成2.6亿美元F轮融资

下载招股说明书请点击:http://hrnext.cn/0OPcK3

之前报道信息:

https://www.hrtechchina.com/49150.html

https://www.hrtechchina.com/54147.html

-

摩根士丹利

摩根士丹利

北森二次递表港交所:HCM解决方案订阅费占总营收68.2%(附录下载招股说明书)

云端人力资源管理(HCM)解决方案提供商——北森控股有限公司(以下简称“北森”)递表港交所主板,摩根士丹利及中金公司为联席保荐人。该公司曾于2022年1月10日递表港交所主板,目前该申请已失效。所以北森二次递表,招股书显示,北京北森云计算股份有限公司成立于2002年,作为一家HRTech公司,拥有一体化HR SaaS及人才管理平台——iTalentX,为客户提供云端HR软件、人才管理技术和平台的端到端整体解决方案。

北森收入主要来自向客户收取的HCM解决方案订阅费。截至2020年3月31日、2021年3月31日和2022年3月31日止财年,北森营收分别为4.59亿元、5.56亿元和6.80亿元;净亏损分别为12.67亿元、9.40亿元与19.08亿元;不计普通股价值与转换价值之间的差额,经调整后的亏损额分别为2.52亿元、1.21亿元与1.64亿元。

也可以从中看到,云端HCM解决方案2020年、2021年、2022年增长率分别是:24.1%,34.5%,32.8%,可谓疫情三年,就中间稍微好转一点的2021年是最高。对于毛利率分别是:77.4%、80.6%、76.6%

招股书显示,截至IPO前,北森创始人王朝晖、纪伟国合计持股28.15%,是北森控股的实际控制人。经纬创投持股15.54%、红杉资本持股9.37%、元生资本持股8.27%、深创投持股7.99%、软银持股6%。

下载招股说明书请点击:http://hrnext.cn/0OPcK3

之前报道信息:

https://www.hrtechchina.com/49150.html

-

摩根士丹利

摩根士丹利

【IPO】HRSaaS领军企业北森1月10日提交招股书,地点港交所

云端人力资源管理(HCM)解决方案提供商「北森」于2022年1月10日正式向港交所递交招股说明书,拟主板挂牌上市,摩根士丹利和中金公司担任联席保荐人。

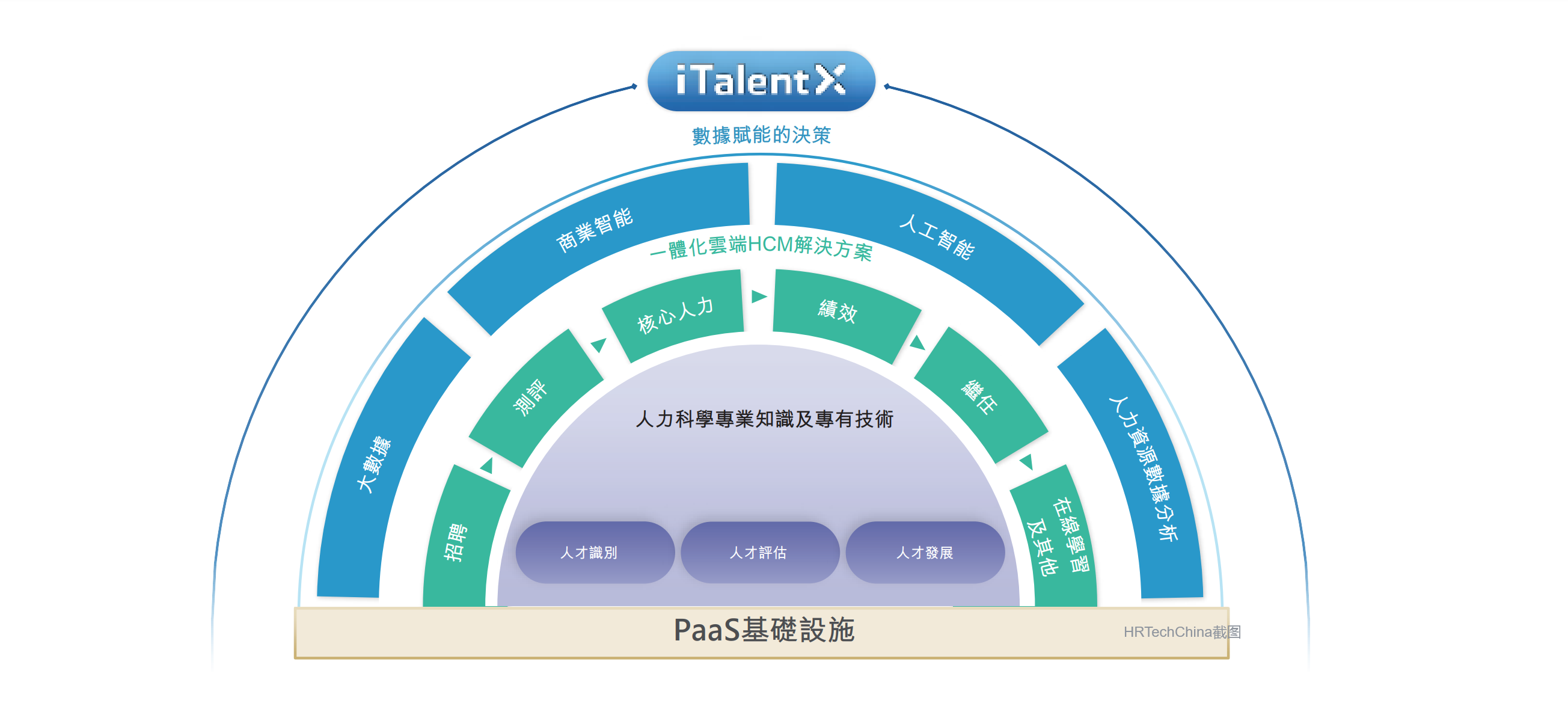

成立于2005年的北森主要通过iTalentX平台为企业提供一体化HCM解决方案,具体包括:

1、招聘云,以智能化并简化招聘流程;

2、测评云,让企业通过其人力科学专业知识和专有技术,识别合格和适合的求职者以及现有员工中的高潜力人才,以打造强大的团队;

3、核心人力解决方案,用于包括新员工入职、人事管理、薪酬管理和组织架构管理等日常人力管理;

4、绩效管理云,追踪MBO、OKR管理和审阅员工绩效;

5、继任云,储备、留用和发展人才,以培养未来领导能力;以及学习云等其他解决方案,以满足HCM用例的各类业务场景的需求。

根据灼识咨询的数据,以2020年收入计算,北森是中国最大的云端HCM解决方案提供商——2020年,北森占有12.0%的市场份额,高于同年第二和第三大企业的总和,后两者每家市场份额均少于5%。

另根据根据灼识咨询的数据,iTalentX平台是业内首个亦是唯一一个提供全套云端应用程序的平台,涵盖企业与员工全生命週期的HCM需求,同时也是是中国唯一一家已构建统一开放的PaaS基础设施的云端HCM解决方案提供商。

这里需要强调的一点是,iTalentX平台整体构建于云端PaaS基础设施之上,使新应用程序的开发变得更加容易和高效——PaaS基础设施能够更高效且以更低的成本增强HCM解决方案的可扩展性和场景适应能力,进而使得北森及其客户与业务伙伴都能够通过低代码、无代码或全代码的开发工具便捷地为特定使用场景开发定制功能,从而灵活应对人力资本管理业务领域的变化。

在战略上,北森以服务大中型企业客户为主。截至2021年9月30日,北森的为约4,500家企业提供服务,涵盖科技、房地产、金融服务以及汽车与制造行业的绝大部分前十企业。此外,截至2021年9月30日,《财富》中国500强中近70%是北森的客户。截至2021年9月30日止过去十二个月,北森实现119%的订阅收入留存率。

财务数据方面。截至2019年3月31日、2020年3月31日和2021年3月31日止财年,北森的营收分别为3.82亿元、4.59亿元和5.56亿元;截至2021年9月30日止6个月,北森的营收同比增长27.7%至3.13亿元。

截至2019年、2020年和2021年3月31日止财年、以及截至2021年9月30日止过去12个月,北森的总预订额分别为4.37亿元、5.70亿元、7.29亿元和8.30亿元。

截至2019年、2020年和2021年3月31日止财年、以及截至2021年9月30日止过去6个月,北森的毛利率分别为60.6%、59.8%、66.4%和60.4%。

成立至今,北森已获得经纬创投、元生资本、红杉中国、中金公司、深创投、高盛、富达国际、软银愿景基金、春华资本等多家顶级机构的投资。

IPO前,经纬创投持有北森超20%的股份,为最大机构投资方;红杉中国、元生资本、深创投和软银愿景基金亦持股超5%。

北森在招股书中表示,IPO募集所得资金净额将主要用于进一步升级一体化云端HCM解决方案;持续改善产品和技术开发能力;投资于销售和营销以提高品牌知名度;增强在客户成功和服务方面的能力;以及用于营运资金和一般公司用途。

下载招股说明书请点击:http://hrnext.cn/0OPcK3

-

摩根士丹利

摩根士丹利

高顿财经教育获8亿元C轮融资,未来要做财经教育生态,高瓴资本与摩根士丹利联合领投

来自芥末堆 11月19日讯

财经教育机构高顿集团近日宣布,获得8亿元C轮融资。本轮融资由高瓴资本与摩根士丹利联合领投,涌铧投资、嘉御基金跟投,将主要用于构建国际化终身财经教育生态,并加强在人工智能、大数据、云计算等科技领域的投入。

成立之初,高顿以To B业务起家。经过十几年的发展,高顿深耕财经教育领域,在To B业务的基础上,开拓To C市场。目前高顿旗下拥有B2B(高顿财税学院)、B2C(高顿财经、高顿网校)两大事业群和七大事业部。

据了解,高顿曾于2014年A轮获得新东方战略投资,2015年B轮引入前程无忧战略投资。目前高顿以陆续开设的40多家分公司和20多所分校,为50,000多家企业提供财务能力提升解决方案,实现针对个人财经资格认证及企业财税咨询培训的行业全覆盖。同时,高顿还在基于自身构建的财经知识图谱和积累的用户学习数据,探索如何使用大数据和教育科技为教育赋能。

事实上,自适应系统一直都是高顿的重点业务布局之一。在GET2017上,高顿教育联合创始人吴江华表示,人工智能带来了整个教育思维核心的转变,以用户为中心,在大数据的驱动下,因材施教有了更多可能。他认为教育行业的三个痛点在于,个性化的需求越来越强烈,但供给还不足。因为教育的特性,整个行业重服务,不管做到多大规模边际成本始终无法下降。还有教育产品标准化不够。这些痛点在吴江华看来,逐渐成熟的技术是可以改善的。

芥末堆曾报道过,此前高顿教育集团推出CPA个性化辅导品牌VIPCPA,以人工智能自适应学习产品+学习过程管理服务模型,为学员提供1对1的个性化辅导,提高CPA考生学习效率。

51JOB减持了一部分股票,出售上海高顿教育培训有限公司股份所获得的6110万元(约合890万美元)收益;截至2018年9月30日,前程无忧持有的高顿教育股份从15.0%降至12.7%;

-

摩根士丹利

摩根士丹利

CDP集团获摩根士丹利旗下管理基金过亿美元级融资

2016年10月27日,在CDP集团主办的全球化论坛上,CDP集团董事长王炜先生与摩根士丹利(Morgan Stanley)董事总经理陈国劲先生共同宣布,摩根士丹利旗下所管理的亚洲私募股权投资基金(摩根私募基金)正式注资CDP集团,成为其战略投资者。300余家国内外知名企业、400多位全球知名企业CEO/COO/CFO/CHRO/HRVP/HRD/CTO/ITD,全球顶级咨询公司麦肯锡,全球最具权威的IT研究与顾问咨询公司Gartner、IDC,全球领先解决方案专家SAP等企业领袖共同见证了这历史性一刻。

CDP集团董事长王炜先生与摩根士丹利(Morgan Stanley)董事总经理陈国劲先生共同宣布战略合作

此次投资是继中国宽带产业基金、欧洲InvestorAB、日本住友集团、美国富达集团注资CDP后的又一重量级投资集团加盟,是2016 CDP集团关键任务之年的又一大里程碑事件。同时,此次投资是摩根私募基金历经数年市场调研和全球经济形势分析后,在投资亚太区人力资本管理(HCM)领域做出的重要一步。这一重大战略举措将进一步推动CDP集团向全球化及综合化进行,推进海外加速发展,打造亚太HCM“一站式”生态圈。

CDP集团董事长王炜先生在致辞中表示,非常荣幸能牵手摩根士丹利。2016年是CDP关键任务之年,作为中国跨国企业,CDP集团以“全球化、多元化、整合化”为目标,不断整合跨界资源,推进全球化战略部署。关于后续CDP集团发展方向,王炜先生表示将融得资金主要做两方面投入:第一,扩大全球化战略布局。通过收购兼并、人才吸纳、跨界合作加速海外市场份额扩张。第二,在技术上,加大研发投入,进一步完善基于SaaS云的“一站式”商业模式,给客户提供更优质服务。在介绍CDP集团发展历程中他说道,在十数年的行业深耕中,CDP集团作为行业颠覆者与挑战者,始终秉承“成就企业,造福员工”的品牌核心理念,打造独创的“一站式”商业模式及人力资本管理模式,助力全球化企业以及正在全球化的中国企业不断提升效率,降低成本。”

摩根士丹利董事总经理陈国劲先生在采访中表示,“人力资本管理是朝阳产业,市场增长稳定,投资于该领域结是结合了数年内外部调研和业务模式分析后综合做出的决定。纵观全球经济形势,跨国企业在中国设立分支机构并将中国视为其最大市场之一;同时中国企业未来5-10年全球化是大势所趋,对跨区域人力资本管理之需求将呈现快速增长。注资CDP集团是被其SaaS的能力及“一站式”商业模式所吸引。近年来CDP集团年收入复合增长率一路驰骋,领先行业平均水平2至3倍,发展模式渐趋成熟,是亚太HCM领域的佼佼者,在汽配、医疗、制造、奢侈品、新能源、金融等行业累积了大量的优质客户群,发展前景良好。摩根将积极利用其国际资源和经验,为CDP集团及其企业客户全球化提供协助。注资CDP集团对摩根私募基金投资来说,是进军HCM产业其中的重要一步,今后将持续深度布局,投资其他在HCM SaaS领域的领导者。”

此次轰动整个行业的盛大融资,是资本与高科技市场的完美跨界整合,相信CDP集团将集合优势资源助推摩根私募资金在HCM领域的扩展,摩根也将发挥其强大的资本运作能力推动CDP集团在“全球化、多元化、整合化”道路上快速向前!

图片来源网络,如有侵权,请立即联系我们。

扫一扫 加微信

hrtechchina

扫一扫 加微信

hrtechchina

摩根士丹利

摩根士丹利

摩根士丹利

摩根士丹利

摩根士丹利

摩根士丹利

摩根士丹利

摩根士丹利

摩根士丹利

摩根士丹利

摩根士丹利

摩根士丹利

摩根士丹利

摩根士丹利

扫一扫 加微信

hrtechchina

扫一扫 加微信

hrtechchina